En busca del tiempo perdido

30 de Julio de 2021La opinión de Enrique Carrier sobre la actualidad de Intel

Artículo publicado por Enrique Carrier en Comentarios.info

Durante muchos años, Intel fue sinónimo de PC. Si bien es cierto que sus chips se encontraban en los dispositivos más diversos, los volúmenes sostenidos del mercado de PC hacían que este fuera su negocio estrella. La llegada de los smartphones encontró al diseñador y fabricante de chips con la guardia baja. A esto se sumó que fue creciendo la cantidad de empresas que diseñan sus propios chips para que los fabriquen terceros, lo que potenció tanto al diseño como a la fabricación, cada vez más sofisticada. Esto, más retrasos en el comienzo de la fabricación de chips con tecnologías más sofisticadas, hizo que Intel, si bien todavía en el top 3 de la fabricación de chips, quedara algo rezagada respecto de la coreana Samsung y de líder en la materia, la taiwanesa TSMC. Con este escenario, llegó la pandemia y el fuerte crecimiento de la demanda de chips (tanto por el aislamiento como por la aceleración digital) chocó con limitaciones en la oferta. Súbitamente, la fabricación de chips se convirtió en un tema geopolítico (ver más en “El petróleo del siglo XXI”).

Esta situación fue la que llevó a la contratación de su actual CEO, Pat Gelsinger, a principios de este año. Con 30 años trabajando para Intel (donde llegó a ser CTO) y luego 10 años fuera de ésta, el retorno de Gelsinger fue el punto de partida para una reorganización y nueva estrategia, apuntando a dar vuelta el partido. El actual CEO basa su estrategia de recuperación en dos pilares: por un lado, la vuelta a la vanguardia tecnológica perdida en materia de producción y, por el otro, la fabricación para terceros. Un camino prometedor pero que, aun siendo recorrido de la mejor manera, no tendrá resultados inmediatos.

La nueva estrategia se da en el contexto de una marcada escasez global de chips que se disparó durante la pandemia. Primero por las dificultades registradas en la producción y logística al tiempo que el encierro disparaba el consumo de todo dispositivo que sirviera para trabajar, educarse o entretenerse. Luego, la aceleración de la digitalización que establece nuevos pisos de demanda de electrónica detrás de usos tan variados como la mayor inteligencia en las redes de telecomunicaciones, la automatización en organizaciones, los autos cada vez más informatizados y conectados, los wearables, las criptomonedas, los videojuegos y tantas cosas más, así como nuevos usos en ciudades inteligentes, realidad aumentada y realidad virtual. Si bien se espera que la escasez de chips toque fondo en el 3º trimestre de este año, según los distintos actores del sector puede demorar hasta 2 años más en volver a la normalidad.

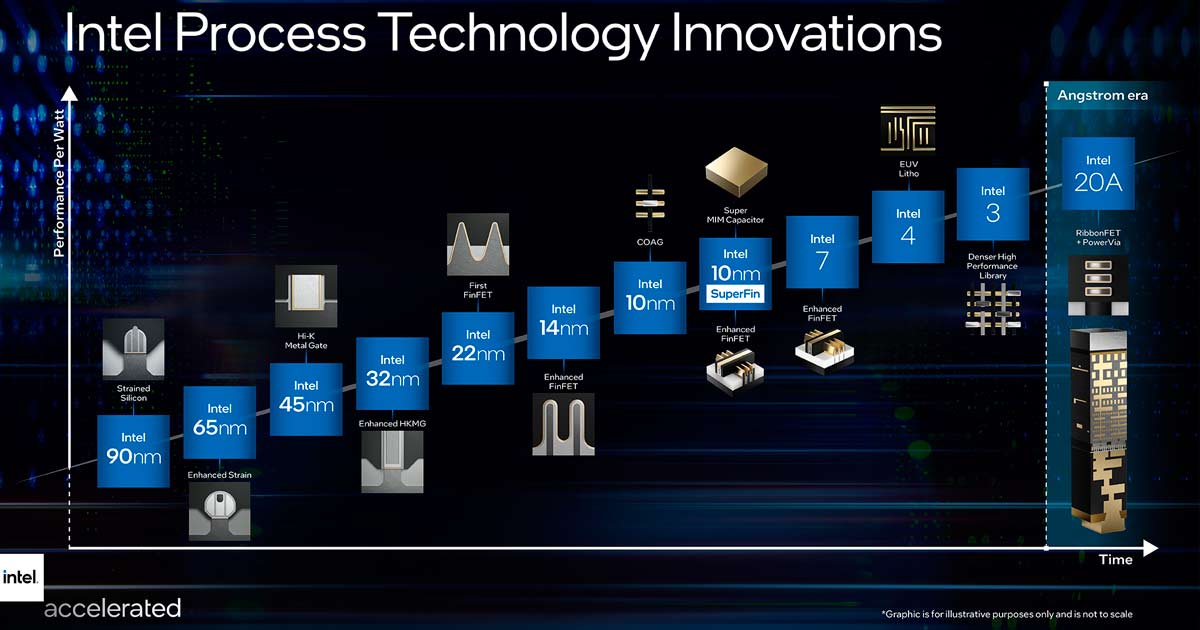

En materia de innovación en la producción, esta semana Intel hizo anuncios que le permitirán, si todo resulta como planeado, recuperar el terreno perdido en los últimos años en el 2025. Para ello asegura que aumentará la cadencia de sus mejoras en los procesos de producción, aplicando nuevas y avanzadas técnicas. Éstas permitirán lograr una mayor miniaturización, lo que se traduce en chips más poderosos y de menor consumo a la vez. Una carrera que hoy se mide en nanómetros (nm) y que indica el tamaño de cada transistor dentro de un chip. Simplificando, los transistores más pequeños son más rápidos y eficientes en el uso de la energía. Sin embargo, la empresa quiere dejar de hablar de nanómetros ya que considera que el rendimiento por vatio de un chip es una medida más precisa que la densidad y el tamaño de sus transistores. Así, Intel comienza a hablar ahora de ángstroms (una décima parte de un nanómetro, equivalente al diámetro de un átomo), lo que a su vez es un indicador de la complejidad creciente de la fabricación de chips. No obstante, no son pocos quienes ven detrás de este cambio de nomenclatura una forma de evitar comparaciones con sus competidores. Comparaciones que por cierto tampoco son tan lineales en cuanto a tamaño-rendimiento.

Más allá de la nomenclatura, la idea es pasar de los actuales 7 nm, todavía no en producción de volumen, a los 2 nm (o 20 ángstroms) en el 2024 y de esta forma, ponerse a la par de sus principales competidores, TSMC y Samsung. A modo de referencia, en China, que si bien es el mayor productor de electrónica está rezagado tecnológicamente en la producción de chips, celebraron recientemente la fabricación a escala de los de 14 nm. Una forma más de entender la carrera en la producción de chips avanzados dentro del plano geopolítico global.

La recuperación de Intel dependerá entonces de una mayor capacidad de producción de chips avanzados, para lo cual la empresa anunció hace unos meses inversiones por US$ 20 millardos en su planta de Arizona y US$ 3,5 millardos en la de Nuevo México. Adicionalmente, espera anunciar sus planes para producir en otras sedes en EE.UU. y Europa, lejos de los potenciales conflictos en oriente, hacia fines de este año.

El otro aspecto clave de la nueva estrategia de Intel es la fabricación para terceros. Todo un cambio, ya que tradicionalmente la empresa diseñó y fabricó sus propios chips. Sin embargo, en los últimos años, y de la mano de demoras en tener disponibles plantas que fabricaran con las técnicas más avanzadas, tuvo que tercerizar parte de su producción. Ahora, además del upgrade tecnológico de sus procesos de fabricación, Intel quiere aumentar su capacidad y producir también para terceros, teniendo en cuenta que muchos de quienes diseñan chips (Apple, Qualcomm, Nvidia y tantos otros) no suelen tener fábrica propia.

En este sentido, Intel anunció algo impensado tiempo atrás: un acuerdo con Qualcomm, proveedor clave de chips para smartphones (especialmente en la gama media y alta) y para equipamiento de redes, que a su vez es competidor de Intel en varios rubros. Intel fabricará para Qualcomm con su tecnología de 20 ángstroms (o 2 nm), por lo que no se espera que sea antes del 2024. Un dato adicional a tener en cuenta es que para Qualcomm será una forma de producir sus chips más avanzados en los EE.UU., algo no menor en los tiempos políticos que corren.

En línea con las necesidades de aumentar su capacidad de producción y de hacerlo localmente, cobran sentido los trascendidos publicados oportunamente por el Wall Street Journal que mencionaban la intención de Intel de comprar, por unos US$ 30 millardos, a GlobalFoundries. Se trata de un fabricante de chips en los EE.UU. que, si bien no cuenta con las últimas tecnologías de fabricación, le sumaría capacidad producción de chips “legacy”, del tipo que se utiliza para manejar cosas como pantallas y decodificar audio y que están sufriendo fuertemente la sequía actual. Teniendo en cuenta que lleva años construir nuevas fábricas, una adquisición de este tipo le permitiría aumentar sus volúmenes inmediatamente en lugar de esperar los 3 años que lleva una construcción desde cero.

Si bien estos planes requieren de mucho dinero (decenas de millardos de dólares), lo que hace que sea un juego de pocos, también es un momento “dulce” para hacerlo. A las bajísimas tasas de interés actuales se suman gobiernos cada vez más generosos (tanto en EE.UU. como en Europa) en el aporte de fondos públicos para financiar el aumento de la capacidad de manufactura dentro de sus fronteras y evitar así posibles disrupciones en las cadenas de producción y suministro. Algo que sucedió durante la pandemia y que todos buscan evitar a futuro.

Sin dudas, el negocio de los chips, con sus aristas tecnológicas, económicas y geopolíticas, está atravesando una etapa apasionante.

(*) Enrique Carrier: Analista de mercado especializado en Internet, informática y telecomunicaciones, con más de 20 años de experiencia en el sector tecnológico. Además, es el editor de “Comentarios”, el newsletter semanal y blog de Carrier y Asociados